Mappe concettuali Geografia Sc. Elementari Il Clima

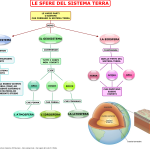

Mappe Concettuali Scienze Il Sistema Terra 1° Ist. Superiore

Le Diagnosi scadono?

Nell’opuscolo vademecum dsa gen 2013

19 FAQ – LE DIAGNOSI ACQUISITE DALLA SCUOLA HANNO UN PERIODO DI VALIDITÀ?

La L. 170 e il DM 12.07.2011 non riportano indicazioni in merito, se ne deduce che la relazione diagnostica consegnata alla scuola non ha una scadenza temporale.

Si segnala il fatto che situazioni diagnosticate nei primi anni della scuola primaria siano maggiormente soggette ad evoluzione – sia naturale che a seguito di riabilitazione ed abilitazione – e a distanza di anni una puntualizzazione funzionale possa essere utile a fornire informazioni per calibrare gli interventi.

In queste situazioni – in base alle verifiche operate attraverso gli aggiornamenti dei PDP – sarebbe opportuno concordare una rivalutazione funzionale.

Nella Nota Assessorato Sanità Lombardia 21 novembre 2012 in applicazione della L.170/2010 – Prot. H1 2012.0033445, si precisa che la diagnosi ha validità per tutto il periodo del percorso scolastico, mentre:

La valutazione funzionale e le indicazioni d’intervento (B2, B3, C, D, E ed F) sono da aggiornare, da parte

dell’operatore referente:

• Al termine dell’anno scolastico ………………………

• Al termine della scuola primaria

• Al termine della scuola secondaria di primo grado

• Al termine degli studi

Novità dall’ Accordo tra Governo, Regioni e Province autonome di Trento e Bolzano su “Indicazioni per la diagnosi e la certificazione dei Disturbi specifici di apprendimento (DSA)” 25.07.2012

Quando i contenuti dell’accordo entreranno in vigore (cfr. FAQ n° 00), i profili funzionali contenuti nelle relazioni diagnostiche dovranno essere aggiornati secondo quanto prevede l’art.3 comma 3:

“Il profilo di funzionamento è di norma aggiornato:

– al passaggio da un ciclo scolastico all’altro e comunque, di norma, non prima di tre anni dal precedente;

– ogni qualvolta sia necessario modificare l’applicazione degli strumenti didattici e valutativi necessari, su segnalazione della scuola alla famiglia o su iniziativa della famiglia.”